上市未半,流量先颓 Keep是如何把路走“窄”的?

扫一扫

分享文章到微信

扫一扫

关注99科技网微信公众号

原标题:上市未半,流量先颓 Keep是如何把路走“窄”的?

Keep即将IPO的消息又㕛叒来了,不过这次似乎是动真格的。

近期,互联网健身品牌Keep正式向港交所递交招股书,高盛和中金为联席保荐人。若IPO成功,Keep将成为国内“线上健身第一股”。从种种迹象,不难看出Keep对于“线上健身第一股”的渴望,那Keep能否如愿以偿?

只能说前途未卜,其选择今年上市貌似并不是一个最佳时期。一方面,Keep自身发展疲软带来诸多不确定因素;另一方面,Keep要承担资本大环境较差的所带来的风险。内忧外患的处境让Keep的上市之路充满变数。

彼时光环加身,连库克来华都要“顺道”拜访一下健身神器,如今又如何把路越走越“窄”?其中过程值得深究。

上市未半,流量先颓

在Keep正式递交招股书之前,已经被传出多次IPO的消息,尽管每次Keep都回应称暂无IPO计划,但无风不起浪,Keep的上市之心昭然若揭。如今Keep终于在上市之路上踏出了第一步,但从现实来看,情况并不乐观,套用《出师表》的一句话来形容:“Keep上市未半,而中道流量先颓。”

具体看来,从数据中就能发现端倪。

1、Keep用户留存能力较差;Keep招股书显示,2020年核心用户(每月完成至少4天锻炼课程的用户)平均第12个月的留存率为49.3%,这意味Keep核心用户年平均流失率大于50%,也就是一半以上的核心用户使用Keep平均时间不满一年。

若是同行相比较,那将更能发现Keep的留存之殇。就拿Peloton来说,早在2019年,就已经登陆纳斯达克的美国线上健身平台。据其2021Q4财报显示,Peloton平均月度净流失率只有0.79%,第四季度12个月用户留存率高达92%。相比之下,Keep的客户留存能力太差。

2、月活相比疫情高峰时已大幅下滑;从用户层面看,Keep在2019年至2020年上半年有一波爆发,其中2020年第二季度,Keep月活用户数同比激增1000万,达到3325万,增幅也高至48%,堪称“最辉煌的时刻”。但这和特殊环境关系有着莫大关系,疫情的蔓延导致互联网运动健身被追捧,据比达数据的报告显示,疫情期间多个互联网运动健身APP的用户量都有所提升,2020年云健身用户规模达到2.61亿同样创下近年来的纪录。

可随着疫情影响的减弱,Keep的月活也直接受到影响。2020Q3、2020Q4月活分别为3275万、2583万,已经初现下滑趋势。到2021年,尽管前三个季度月活增长有所回暖,其中2021年第三季度达到峰值4175.1万人,相比去年同期增长了27.5%,但却是“烧钱”所致,而且这种高增长趋势并未维持多久,在2021年第四季度就回落至2893.9万,骤减1281.2万人次,同比增长率也仅为12%。由此可见,除去特定环境与因素外,Keep月活下滑严重。

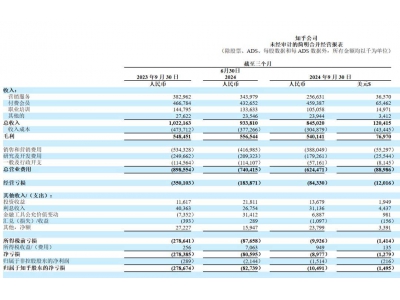

3、高额营销加剧亏损缺口;招股书数据显示,2019年、2020年,Keep的销售及营销开支分别为2.96亿元、3.02亿元,销售及营销开支在总收入占比从 2019 年的44.6%下降到 2020 年的27.3%。但是到去年第三季度,营销费用高涨。截止到2021年9月30日,其销售和营销开支为8.182亿元,同比增长342.1%,占到同期收入的70.6%。

在巨额的营销开支下,Keep一直没能实现盈利,甚至其亏损额在进一步放大。招股书显示,Keep已经连续三年亏损,2019年亏损人民币7.35亿元,2020年亏损人民币22亿元,2021年前三季度亏损人民币25亿元。在亏损最为巨大的2021年前三季度,净亏损高达6.96亿元,而2020年同期这一数字尚仅为1555万元。而且从用户的高流失率和月活下滑来看,高额营销并未留住用户,同时也没有将月活峰值保持住,足见Keep大量营销投入其实是无用功。

超过半数的用户流失率、下滑严重的月活情况、高额营销下的亏损缺口,似乎都印证着Keep流量颓势渐显,危机将至。那么,彼时风光无两的Keep又为何会深陷流量困局?仅仅是因为疫情影响的消减吗?

从“创业故事”里看真相

Keep陷入流量危机,似乎并不单单因为疫情因素,而是从其创立之初,就暗暗埋下了伏笔。

回顾Keep的成立过程,发现其诞生充满了偶然因素。Keep的诞生与其创始人王宁的一段自身经历有关,2014年,快要大学毕业的王宁想要做出一些改变,于是趁着闲暇时间开始了自己的减肥计划,注意饮食+加强运动让王宁在半年多时间里从180斤瘦到了128斤。

而这次成功的减肥经历,也吸引了众多取经人士,很多人向王宁咨询减肥方法,开始时王宁还会沾沾自喜,但时间一久,重复复述减肥经验让王宁感到疲惫。王宁说,那个时候的他,脑海里冒出了一个想法:要不然就做一个产品,做一款移动健身App。之后,经过筹备Keep诞生了,而在此之前,王宁坦言从未想过创业。

Keep独特的成立基因,凝成了当下Keep“自律给我自由”的品牌slogan,然而“成也萧何,败也萧何”,这种战略定位既是keep早期成功的助推器,也是当下困境的沉重枷锁。

减肥作为一个长期的高热度话题,为Keep提供了用户增长的沃土。将健身与减肥捆绑,短短时间Keep就收获了颇高关注度。Keep APP正式上线后4个月,月活跃用户数就达到了100万,用户主要为一二线城市的年轻群体;上线1年半,用户规模超过5000万,远超咕咚,成为用户活跃度第二的APP;上线2年半,超过悦动圈跑步,用户规模超过8000万,成为活跃人数第一的健身类APP。截止到2018年8月,用户规模达1.4亿。用户端数据的暴涨,让Keep完成了产品从0到1的原始积累。

但是随着社会包容度的提升,审美定义也趋于多元化,用户不再单纯的追求瘦,而是以健康为标准,接纳不同身材。可是Keep释放的价值观,则和健康运动的观念相悖。打开Keep的APP满屏的减脂、塑身、腹肌等关键词,小红书上搜索Keep结果同样如此。这会让很多不明所以的用户直接将Keep与减肥塑形APP划上等号,甚至有可能促使很多小白用户不顾健康要求,陷入盲目刷脂、增肌的误区。从Keep社区内容投射中可以看出,其对于健身意义的理解还停留在减肥、塑形等层面,但其实健身的意义并不局限于对身体外形的塑造上,它的范围非常广阔且深远,核心价值在于强身健体,让用户拥有一个强健的体魄。

另外,“自律给我自由”背后,更像是一场商业阴谋制造的焦虑;当一家公司告诉你自由的前提是自律时,已经为自由附加了一个条件。这个条件无形之中释放了焦虑情绪,当用户没能达到要求时,会陷入自我怀疑、懈怠、不自信的焦虑怪圈中。而“自律”本身就是一件反人性的事,因为人的本性使其更倾向于轻松、易达成的目标。真正的自律的人,其实是很不自由的:什么时候跑步,什么时候健身,什么时候休息,甚至饮食,都有严格的要求和限制。自律本身的艰难性,也成为每一个keep用户心中的“痛”。

Keep成立已经几年有余,但始终没有走出创始故事。它依然在将健身“强目的化”,不可否认早期确实有着不俗的关注度和流量,但是随着审美多元化,以及反卷之风盛行,再以健康为筹码,贩卖“身材焦虑”,就难免会走下坡路。未深化的价值内核也注定了Keep曾经的荣光如同昙花一现,最后终将走向用户流失的命运安排。

而Keep的忧患远不止流量危机那么简单,其商业变现也备受考验。

商业化也是三条“瘸腿”

如今流量先颓的Keep徘徊在交易所的门前,但细细看来其交上的“敲门砖”,恐怕难言乐观,因为商业变现也面临着巨大挑战。据招股书显示,Keep的几大收入来源,分别是自有品牌产品、会员订阅及线上付费内容以及广告和其他服务。具体看来,以上业务也是“瘸腿”前行。

首先,自有品牌产品难以招架巨头进攻;从招股书来看,Keep的自有品牌产品在营收中占比最大,报告期内基本都占到了55%以上,可见自有品牌产品是Keep的主要营收支柱。而自有品牌产品包括服饰和健身装备、家用跑步机、智能单车等器械,以及手环、智能秤等硬件以及轻食在内的产品。虽说Keep有“专业健身平台”的头衔加持,但头衔并未给自有品牌产品增加多少有效竞争力。

与小米、华为等巨头厂商相比,Keep还是逊色很多。一方面,这些大厂的供应链成熟稳定,议价能力也更强,能够把成本降到最低,而反观Keep的供应链发展程度,则远没有达到这样的水平。另一方面,在场景应用上,小米、华为等都有强大的自有AIoT生态,而这样的生态优势也赋予它们硬件的多场景使用权利和自由,而Keep的产品则有很大局限性。另外,线上起家的Keep在硬件产品的科研投入、盈利能力上,都与巨头有着明显差距。与巨头间的鸿沟,并非朝夕间可以填补上的,所以面对巨头的竞争,Keep很难反攻。

除此之外,由于不少健身硬件门槛过低,业内也有很多OEM厂商从价格入手,用低价吸引用户,导致大多数健身周边很难有品牌溢价。而这也把Keep架到一个十分尴尬的处境,向上拼不过巨头大厂,向下比不过低价厂商,可谓是进退两难。

其次,会员及付费内容多项指数明显下滑;招股书显示,Keep 的订阅会员从2019年的80万增加到2021年的330万,增加了4倍以上。尽管数据很漂亮,但是代价也不小。Keep一方面经营亏损巨幅上升,前文中也提到了;另一方面毛利率也在下降,招股书显示,2020年前9个月和2021年前9个月,订阅会员和付费内容的毛利率分别为66.26%、58.76%,均有比较明显的下滑。

此外,2021年Keep付费率提升的同时,付费客单价和付费预订时长都出现下降。公司2020年前三季度和2021年前三季度平均月度订阅会员(取三个季度平均)分别为186.8万人和330.9万人,对应前三季度人均会员付费支出分别为133.6元和114.9元,同比下滑了14%。同时,主流的视频平台也对Keep形成了不小的威胁。比如在B站的运动社区门类,包含健身、竞技体育、运动文化、运动综合等多个子类,也涵盖健身教学视频。倘若爱奇艺、B站等也向用户提供免费内容,Keep的内容付费模式恐怕要面临不小的考验。

最后,广告及其他业务开展难度大;健身类产品偏工具属性,广告不好做。试想当用户好不容易想要自律一番,却被广告中断了节奏,心情可能瞬间就不好了,并可能因此丧失了用户好感度。因此健身APP们很容易会自己置于使用体验与广告曝光效果的两难境地中,Keep也对这块业务着墨甚少。

当疫情影响减弱,用户重回线下健身房,Keep意识到用户成长后流失的风险,便尝试自建健身房来承接更高阶的运动需求,说服用户把健身的全流程留在Keep里。可是Keepisland健身房业务,导流效果并不好,线下店获客依赖线上导流,流量层层过滤本来已所剩无几。而线下的高额成本也让店面难以为继,上海的Keepland仅存活了一年,就宣布撤出上海市场,Keep线下店仅剩北京。

纵览下来,Keep赖以生存的营收来源,皆存在不同程度的困难,没有哪一个是轻松的,这对于一个想要谋求上市的企业来说,是个严峻的挑战。而如今Keep是“屋漏偏逢连夜雨”,本就自身情况告急,奈何资本市场也遇冷,留给它的时间不多了。

烧了百亿,时间不多了

不得不说Keep一路走来,还是很受资本市场青睐的。据公开资料显示,王宁创业初期拿到了泽厚资本300万天使轮投资。在Keep软件上线一周后,又迅速拿下银泰资本和贝塔斯曼亚洲投资基金(BAI)的500万美元A轮投资。而后融资如洪水般,一发不可收拾。据招股书显示,公司2014年创业至2021年,共拿下9轮融资,融资金额超6.48亿美元。

并且,Keep的投资方众多且豪华,企查查信息显示,软银、腾讯、高瓴、GGV纪源资本、高盛、贝塔斯曼亚洲投资基金等均在内。因为投资方的看好,Keep估值一度飙升至20亿美元,掀起一波“线上健身风暴”。

尽管投资团队实力不俗,但是持续投资Keep多是老股东。就拿F轮融资来看,此次融资由软银愿景基金领投,高瓴资本、蔻图资本跟投,GGV、腾讯、五源资本、时代资本和BAI资本等老股东也追加了投资。其中,BAI资本和GGV纪源资本分别参与了5轮融资;腾讯投资、五源资本分别参与了4轮融资。乐观来看,是老股东持续看好。但进一步分析就会发现,当下的Keep只是在吃过往荣耀的老本,这也意味着它“拉新”能力较弱。

除了“拉新”能力有限之外,反观资本市场,其实日子也不好过。去年8月,热门中概股普遍大跌,开盘挣扎了十几分钟后,股价便一路直转急下,互联网巨头们的股价可以说遭遇到一波重创。阿里巴巴在港股跌了5.54%,在美股跌了6.85%,京东跌5.10%,拼多多跌7.74%,哔哩哔哩跌6.03%,百度跌3.94%,腾讯控股跌3.44%,美团、快手大跌7%,其中阿里巴巴和快手的股价都创下了历史新低。

阿里巴巴蒸发3.21万亿港元;腾讯累计下跌45.5%。市值蒸发了3.38万亿港元;美团市值蒸发了1.58万亿美元,快手市值蒸发了1.47万亿美元。仅仅是这四家互联网巨头,这段时间市值就合计蒸发了9.64万亿港元,约合人民币8万亿元。互联网企业的股价走势,一片萎靡之态,其中很多企业是投资阵营中的常驻嘉宾,地主家没有余粮也造成资本市场的融资困难。

若将目光聚焦到在线健身赛道,参考Peloton的发展走向,就不由得担心起Keep的前途。一向被冠以“鼻祖”的Peloton,不仅深陷舆论旋涡,股价更是破发。今年开年,Peloton公司重组计划以及裁员2800人,管理层大换血,创始人John Foley卸任CEO,由Barry McCarthy新任的消息,随后,多家外媒消息称,Peloton正在考虑出售,更是将Peloton推到风口浪尖。

过去一年,Peloton的股价、市值宛如坐上过山车。2020年底其市值一度飙升至近500亿美元的巅峰,但如今跌至不足百亿美元,缩水近80%,其股价也一度跌至25美元下方,跌破发行价。让人不禁要问,这家被称为“健身界奈飞”的明星公司到底怎么了?纵览Keep的发展脉络,与Peloton有着一定的相似度,而且从另一个维度看,Keep的各项发展指数还没有Peloton好。如今风向标已经在下行,留给Keep的时间也不多了。

一路走来,Keep充满偶然色彩,诞生源于偶然、走红源于偶然。而当这些偶然因素逐渐失效之后,Keep也并没有准备充足,实力薄弱,导致内忧丛生;时运不济,外患横行。诸多因素作用下,让Keep成为红利退潮下的裸泳者。

或许是商业受阻至其不得不上市谋生,亦或是后方资本“强迫”的上市执念,总体看来Keep的路越走越“窄”,如今上市并未定局,我们也只能拭目以待。

投稿邮箱:jiujiukejiwang@163.com 详情访问99科技网:http://www.fun99.cn

消息称近 3000 款半活跃 App 将被苹果 App Store 下架

消息称近 3000 款半活跃 App 将被苹果 App Store 下架

原标题:消息称近 3000 款半活跃 App 将被苹果 App Store 下架 4月27日消息,应用情

互联网+2022-04-27